이전 포스팅에 썼듯이 나는 지난해까지 미성년 자녀에게 10년간 비과세로 증여할 수 있는 2천만원을 여러 차례 나눠 증여했고, 매번 홈택스를 통해 증여세 신고를 했었다. 여기까지는 잘했고 문제는 없었다. (과거 증여세 신고기록) 이전 포스팅에 썼듯이 나는 지난해까지 미성년 자녀에게 10년간 비과세로 증여할 수 있는 2천만원을 여러 차례 나눠 증여했고, 매번 홈택스를 통해 증여세 신고를 했었다. 여기까지는 잘했고 문제는 없었다. (과거 증여세 신고기록)

미성년자녀 증여세 신고(모바일홈택스) 자녀에게 증여공제 한도액 내에서 증여를 하더라도 미리 증여세 신고를 해두지 않으면 시간이 지난 후 증여… blog.naver.com 미성년자녀 증여세 신고(모바일홈택스) 자녀에게 증여공제 한도액 내에서 증여를 하더라도 미리 증여세 신고를 해두지 않으면 시간이 지난 후 증여… blog.naver.com

그런데 올해 아이의 할머니가 2천만원을 증여했고, 이 또한 홈택스를 통해 비과세로 증여 신고를 해놨다. 여기서 문제가 발생했다. 갑자기 세무서에서 걸려온 전화를 받았는데, 할머니가 증여해준 2천만원에 대해서는 증여세를 내야 한다는 것이었다. 할머니도 직계존속에 포함되기 때문에 부모(나)와 조부모(할머니)를 합쳐 미성년 자녀에게 10년에 2천만원까지 비과세로 증여가 가능한 부분이었다. 직계존속의 범위를 정확히 모르는 내 불찰이었다. ***직계존속의 범위: 나를 중심으로 수직으로 연결된 부모, 조부모 등 윗세대. 할머니로부터 증여를 받은 것은 3월로, 4월에 신고했다. 증여세 신고 및 납부기한은 증여일이 포함된 달의 마지막 날로부터 3개월 이내이므로 증여세를 내는 기한은 6월까지였다. 이때 내가 납부해야 할 세금 금액은 260만원인데 현재는 세금 납부 기한이 이미 지났기 때문에 납부 지연 가산세까지 내야 하는 상황이었다. 증여의 취소는 할 수 없느냐고 물었지만 할 수 없다고.. 빼도박도 못하고 증여세를 낼 수밖에 없었다. 여기서 내가 선택할 수 있는 방법은 두 가지였어. 1. 자진수정신고 후 자진납부하는 방법 2. 세무서에 세금 고지를 요청하여 받아 증여세를 납부하는 방법. 1번과 2번의 장점과 단점을 생각해 보았다. 내가 이해한 내용을 정리해 보니 다음과 같다. 1번 장점 : 세무서를 통한 세금고지 이전에 직접 수정신고를 할 경우 신고불성실 가산세 감면 혜택을 받을 수 있다. 신고불성실 가산세의 경우 처한 상황에 따라 달라지지만 원래 납부해야 했던 세금 금액의 10%~40%를 추가로 내야 한다. 그러나 자진 수정신고를 할 경우 1개월 이내 90%/1개월 초과, 3개월 이내 75%/3개월 초과, 6개월 이내 50% 등 빨리 제출할수록 감면받을 수 있다. 1번 단점: 홈택스를 통해 스스로 수정신고를 해야 하는데 내가 납부해야 할 가산세를 직접 계산해서 하나하나 기입해서 넣어야 하기 때문에 항목과 금액을 정확히 알고 있어야 한다. 따라서 상당히 복잡하고 머리가 아플 수 있다. 2번 장점 : 세무서에서 세금 고지를 받아 세금을 납부할 경우 내가 납부해야 할 세금의 금액이 정확하게 고지되고 납부 방법도 안내에 따라 납부하면 될 것 같아 상대적으로 쉬울 것 같다. 2번 단점 : 신고불성실 가산세 감면 혜택을 받을 수 없고 직접 수정신고를 하고 진행하는 것보다 시간이 더 걸리기 때문에 단위로 계산되는 납부지연 가산세가 좀 더 높아질 수 있다. 나는 머리가 아파서 2번을 선택할까 조금 고민했는데, 이번 기회에 공부도 좀 해볼 겸 홈택스를 통해 스스로 수정 신고를 하는 1번을 택하기로 했다. 다른 사람들은 저처럼 직계존속의 범위를 잘 모르지 않나ㅠㅠ, 증여세 수정신고 및 납부방법을 열심히 검색해봐도 찾기가 어려웠다. 내가 진행한 방법이 최선인지, 내가 이해한 내용이 정확한지는 모르겠지만 이번에 내가 알아보고 실행한 방법을 기록으로 남겨보겠다. 그런데 올해 아이의 할머니가 2천만원을 증여했고, 이 또한 홈택스를 통해 비과세로 증여 신고를 해놨다. 여기서 문제가 발생했다. 갑자기 세무서에서 걸려온 전화를 받았는데, 할머니가 증여해준 2천만원에 대해서는 증여세를 내야 한다는 것이었다. 할머니도 직계존속에 포함되기 때문에 부모(나)와 조부모(할머니)를 합쳐 미성년 자녀에게 10년에 2천만원까지 비과세로 증여가 가능한 부분이었다. 직계존속의 범위를 정확히 모르는 내 불찰이었다. ***직계존속의 범위: 나를 중심으로 수직으로 연결된 부모, 조부모 등 윗세대. 할머니로부터 증여를 받은 것은 3월로, 4월에 신고했다. 증여세 신고 및 납부기한은 증여일이 포함된 달의 마지막 날로부터 3개월 이내이므로 증여세를 내는 기한은 6월까지였다. 이때 내가 납부해야 할 세금 금액은 260만원인데 현재는 세금 납부 기한이 이미 지났기 때문에 납부 지연 가산세까지 내야 하는 상황이었다. 증여의 취소는 할 수 없느냐고 물었지만 할 수 없다고.. 빼도박도 못하고 증여세를 낼 수밖에 없었다. 여기서 내가 선택할 수 있는 방법은 두 가지였어. 1. 자진수정신고 후 자진납부하는 방법 2. 세무서에 세금 고지를 요청하여 받아 증여세를 납부하는 방법. 1번과 2번의 장점과 단점을 생각해 보았다. 내가 이해한 내용을 정리해 보니 다음과 같다. 1번 장점 : 세무서를 통한 세금고지 이전에 직접 수정신고를 할 경우 신고불성실 가산세 감면 혜택을 받을 수 있다. 신고불성실 가산세의 경우 처한 상황에 따라 달라지지만 원래 납부해야 했던 세금 금액의 10%~40%를 추가로 내야 한다. 그러나 자진 수정신고를 할 경우 1개월 이내 90%/1개월 초과, 3개월 이내 75%/3개월 초과, 6개월 이내 50% 등 빨리 제출할수록 감면받을 수 있다. 1번 단점: 홈택스를 통해 스스로 수정신고를 해야 하는데 내가 납부해야 할 가산세를 직접 계산해서 하나하나 기입해서 넣어야 하기 때문에 항목과 금액을 정확히 알고 있어야 한다. 따라서 상당히 복잡하고 머리가 아플 수 있다. 2번 장점 : 세무서에서 세금 고지를 받아 세금을 납부할 경우 내가 납부해야 할 세금의 금액이 정확하게 고지되고 납부 방법도 안내에 따라 납부하면 될 것 같아 상대적으로 쉬울 것 같다. 2번 단점 : 신고불성실 가산세 감면 혜택을 받을 수 없고 직접 수정신고를 하고 진행하는 것보다 시간이 더 걸리기 때문에 단위로 계산되는 납부지연 가산세가 좀 더 높아질 수 있다. 나는 머리가 아파서 2번을 선택할까 조금 고민했는데, 이번 기회에 공부도 좀 해볼 겸 홈택스를 통해 스스로 수정 신고를 하는 1번을 택하기로 했다. 다른 사람들은 저처럼 직계존속의 범위를 잘 모르지 않나ㅠㅠ, 증여세 수정신고 및 납부방법을 열심히 검색해봐도 찾기가 어려웠다. 내가 진행한 방법이 최선인지, 내가 이해한 내용이 정확한지는 모르겠지만 이번에 내가 알아보고 실행한 방법을 기록으로 남겨보겠다.

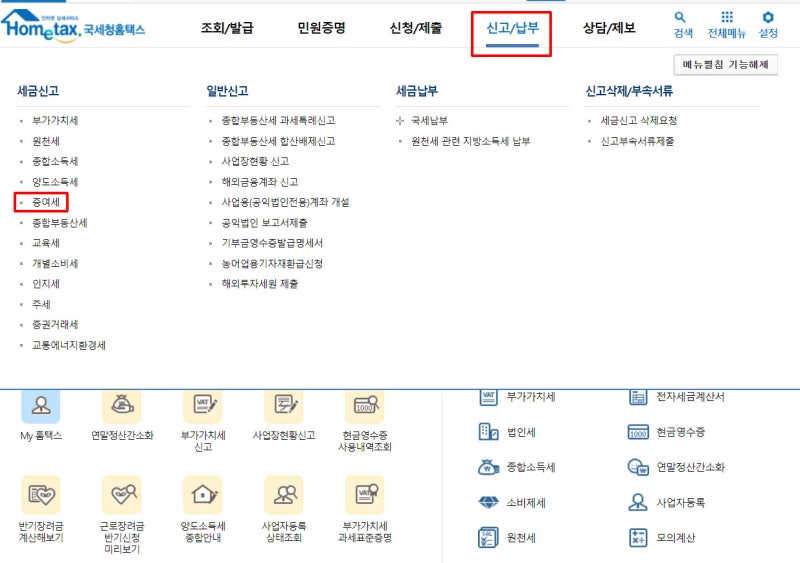

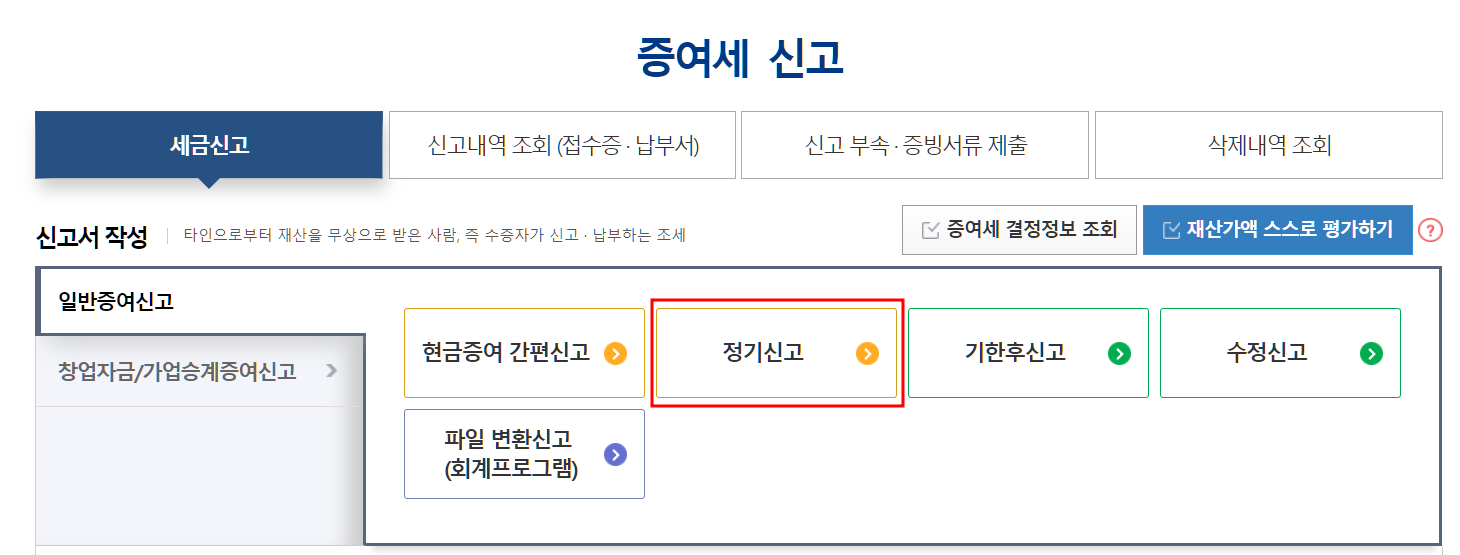

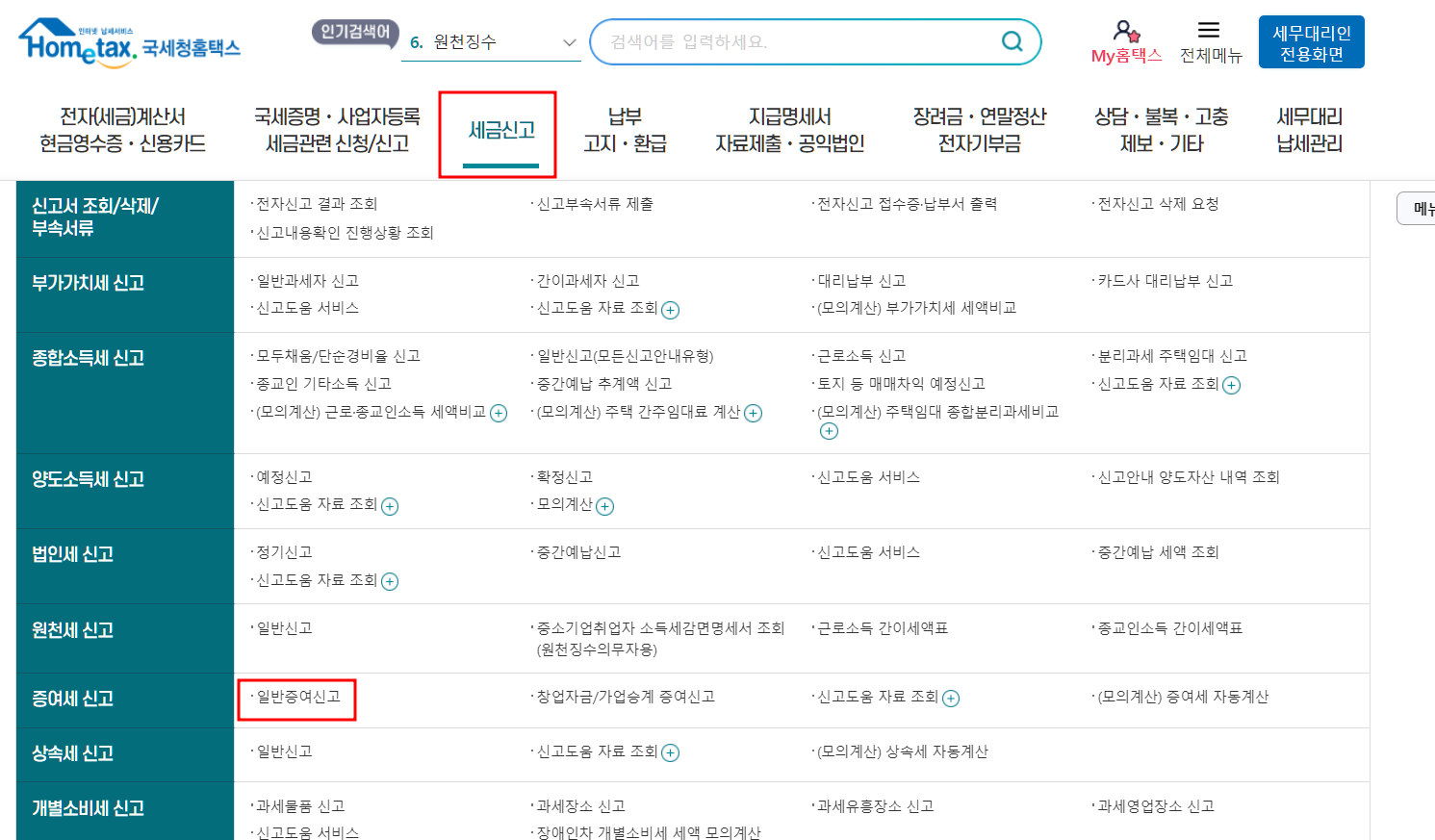

증여세 수정 신고하는 증여 신고 때와 마찬가지로 아이아이디로 홈택스에 로그인한다. 1. 세금신고 – 증여세신고 – 증여세 일반증여(수정신고) 증여세 수정 신고하는 증여 신고 때와 마찬가지로 아이아이디로 홈택스에 로그인한다. 1. 세금신고 – 증여세신고 – 증여세 일반증여(수정신고)

과거에 증여세 신고를 했던 부분이기 때문에 그 신고 내역을 수정하는 것이다. 과거 증여한 2천만원은 자동을 입력받았지만 세금은 내가 직접 계산하고 금액을 기입해야 한다. 나는 관할 세무서에 여러 번 전화해서 금액을 꼼꼼히 확인했어. 친절하게 안내해 주셔서 정말 감사합니다. 2. 가구 생략 가산액을 기입하는 조부모로부터 증여받은 돈에는 가구 생략 가산액이 30% 추가된다. 2천만원의 30%이므로 60만원을 기입한다. (이렇게 내가 처음에 납부해야 했던 본세 260만원이 나온다.) 과거에 증여세 신고를 했던 부분이기 때문에 그 신고 내역을 수정하는 것이다. 과거 증여한 2천만원은 자동을 입력받았지만 세금은 내가 직접 계산하고 금액을 기입해야 한다. 나는 관할 세무서에 여러 번 전화해서 금액을 꼼꼼히 확인했어. 친절하게 안내해 주셔서 정말 감사합니다. 2. 가구 생략 가산액을 기입하는 조부모로부터 증여받은 돈에는 가구 생략 가산액이 30% 추가된다. 2천만원의 30%이므로 60만원을 기입한다. (이렇게 내가 처음에 납부해야 했던 본세 260만원이 나온다.)

3. 신고불성실가산세, 신고불성실가산세는 신고를 했지만 금액을 적게 기입한 경우(과소신고), 신고를 하고 금액을 과다하게 기입한 경우(초과신고), 신고 자체를 하지 않은 경우(무신고) 등 다양한 경우에 따라 가산되는 비율이 조금씩 다르다. 나의 경우는 증여세 신고기한 내에 신고는 했지만 세금금액 기입이 잘못된 경우이고 과소신고 가산세는 과세하지 않는다고 한다. 그래서 (정확한 이유는 모르지만) 가구 생략 가산액 60만원에 대해서만 10%를 부과했고, 내가 내야 할 신고불성실 가산세는 6만원이었다. 나는 세무서의 전화 안내를 받은 후 바로 수정 신고를 진행할 경우 세금 납부 기한이 지나고 한 달 이내이므로 6만원의 10%인 6천원을 내면 된다. 3. 신고불성실가산세, 신고불성실가산세는 신고를 했지만 금액을 적게 기입한 경우(과소신고), 신고를 하고 금액을 과다하게 기입한 경우(초과신고), 신고 자체를 하지 않은 경우(무신고) 등 다양한 경우에 따라 가산되는 비율이 조금씩 다르다. 나의 경우는 증여세 신고기한 내에 신고는 했지만 세금금액 기입이 잘못된 경우이고 과소신고 가산세는 과세하지 않는다고 한다. 그래서 (정확한 이유는 모르지만) 가구 생략 가산액 60만원에 대해서만 10%를 부과했고, 내가 내야 할 신고불성실 가산세는 6만원이었다. 나는 세무서의 전화 안내를 받은 후 바로 수정 신고를 진행할 경우 세금 납부 기한이 지나고 한 달 이내이므로 6만원의 10%인 6천원을 내면 된다.

4. 납부지연가산세의 계산하는 납부지연가산세의 계산식은 이렇다. 미납세(본세)x0.022%x미납일수=납부지연가산세*미납일수는 세금을 납부해야 했던 기간이 종료된 다음날부터 센다. 증여세의 경우 증여일이 속한 달의 마지막 날부터 3개월이 해당 기간이므로 이 다음 날부터 세면 된다. 월의 마지막 날이 휴일인 경우 납부기한을 그 다음날까지로 한다. 예를 들어 나의 증여일은 3/22였기 때문에 세금 신고 및 납부 기한은 6/30까지였다. 그러나 6/30이 일요일이므로 납부기한은 7/1까지로 생각하면 된다. 미납일은 7월 2일부터 세금을 납부하는 날까지 세야 한다. 4. 납부지연가산세의 계산하는 납부지연가산세의 계산식은 이렇다. 미납세(본세)x0.022%x미납일수=납부지연가산세*미납일수는 세금을 납부해야 했던 기간이 종료된 다음날부터 센다. 증여세의 경우 증여일이 속한 달의 마지막 날부터 3개월이 해당 기간이므로 이 다음 날부터 세면 된다. 월의 마지막 날이 휴일인 경우 납부기한을 그 다음날까지로 한다. 예를 들어 나의 증여일은 3/22였기 때문에 세금 신고 및 납부 기한은 6/30까지였다. 그러나 6/30이 일요일이므로 납부기한은 7/1까지로 생각하면 된다. 미납일은 7월 2일부터 세금을 납부하는 날까지 세야 한다.

보존 후 다음 이동 5. 수정 신고 사유를 기입하는데 적당한 이유를 적고 있었다. 보존 후 다음 이동 5. 수정 신고 사유를 기입하는데 적당한 이유를 적고 있었다.

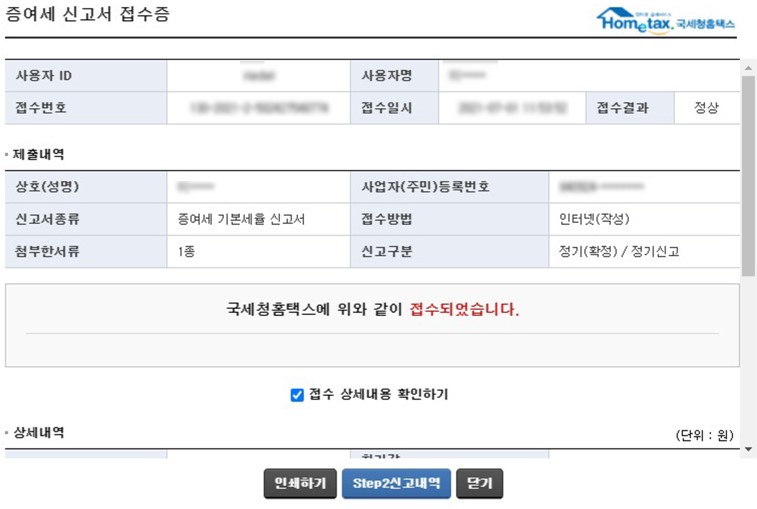

6. 신고서 작성 완료 – 신고서 제출이 필요한 세금과 가산세를 모두 입력하고 ‘신고서 작성 완료’를 클릭한다. 그러면 내가 기입한 항목들이 쭉 보인다. 금액 확인 후 ‘신고서 제출’을 클릭하면 접수증이 나온다. 6. 신고서 작성 완료 – 신고서 제출이 필요한 세금과 가산세를 모두 입력하고 ‘신고서 작성 완료’를 클릭한다. 그러면 내가 기입한 항목들이 쭉 보인다. 금액 확인 후 ‘신고서 제출’을 클릭하면 접수증이 나온다.

.jpg?type=w800)

이제는 세금을 낼 차례인데 여기서 또 골치가 아프다. 증여세가 260만원 이상 발생했는데 이를 엄마인 내가 대신 낼 경우 자녀에게 260만원이 추가로 증여한 셈이어서 이에 대한 증여세를 또 내야 한다. (아마 26만원이겠지?) 이렇게 하면 카드로 결제하든 계좌이체를 하든 방법이 다양하고 세금 납부 과정은 심플해진다. 반면 자녀가 직접 납부를 할 경우 자녀 계좌에서 돈을 이체해야 하는데, 미성년자 계좌는 한도제한 계좌여서 모바일 이체로는 1회/1일 이체한도가 30만원이고, 은행 창구에서 대면 거래를 할 경우에는 1회/1일 이체한도가 100만원이다. 어쨌든 선택의 문제지만 나는 아이가 증여세를 직접 내기로 했다. 하지만 자녀 계좌에서 260만원의 세금을 한 번에 계좌이체할 수 있는 방법을 찾기 어려웠다. 은행 창구를 찾아 한도 제한 해제 방법을 시도했지만 이래저래 실패했다는 글만 많았다. 글이 너무 길어지자 험난했던 세금 납부 방법은 다음 글에 이어서 써보기로 한다. 다음글 ▼ (증여세 납부) 이제는 세금을 낼 차례인데 여기서 또 골치가 아프다. 증여세가 260만원 이상 발생했는데 이를 엄마인 내가 대신 낼 경우 자녀에게 260만원이 추가로 증여한 셈이어서 이에 대한 증여세를 또 내야 한다. (아마 26만원이겠지?) 이렇게 하면 카드로 결제하든 계좌이체를 하든 방법이 다양하고 세금 납부 과정은 심플해진다. 반면 자녀가 직접 납부를 할 경우 자녀 계좌에서 돈을 이체해야 하는데, 미성년자 계좌는 한도제한 계좌여서 모바일 이체로는 1회/1일 이체한도가 30만원이고, 은행 창구에서 대면 거래를 할 경우에는 1회/1일 이체한도가 100만원이다. 어쨌든 선택의 문제지만 나는 아이가 증여세를 직접 내기로 했다. 하지만 자녀 계좌에서 260만원의 세금을 한 번에 계좌이체할 수 있는 방법을 찾기 어려웠다. 은행 창구를 찾아 한도 제한 해제 방법을 시도했지만 이래저래 실패했다는 글만 많았다. 글이 너무 길어지자 험난했던 세금 납부 방법은 다음 글에 이어서 써보기로 한다. 다음글 ▼ (증여세 납부)

아이가 증여세를 물었다. #2(미성년자 증여세 납부) 거래제한 계좌인 미성년자 계좌는 1회/1일 이체한도가 모바일에서는 30만원, 은행 창구에서는 100만원이다. ···blog.naver.com 아이가 증여세를 물었다. #2(미성년자 증여세 납부) 거래제한 계좌인 미성년자 계좌는 1회/1일 이체한도가 모바일에서는 30만원, 은행 창구에서는 100만원이다. ···blog.naver.com

![[공지사항] 가정의 달에 읽을 수 있는 책 - 가족문집 신동내 애기 (1부) 가정애 [공지사항] 가정의 달에 읽을 수 있는 책 - 가족문집 신동내 애기 (1부) 가정애](https://mblogthumb-phinf.pstatic.net/MjAyMTA5MjhfMTg0/MDAxNjMyODQwMTI0OTgx.6PwmrBhhSw7fWt6d_BdMZ4xR_U_XLS0OcY3NLq7XLVgg.bEWyR68KhdOv7eSmWc9i1JMh-VP3HEy15Qr6IQroVVsg.JPEG.charbell/2020.12.20.%EA%B5%AC%EB%91%90_%EC%A3%BC%EB%A6%84_%ED%8E%B4%EA%B8%B0_-_%EC%82%AC%EC%A7%84_(1).jpg?type=w800)